茅台的投资价值还大吗?

来源:李迅雷金融与投资发布时间:2021-05-08 00:00:00

近日巴菲特的股东大会上发布了2021年3月底统计的世界市值排名前二十大公司,来自美国的有13家,腾讯、阿里、茅台分别位列全球第7、9、16位。究竟是什么要素支撑茅台的市值?未来的消费品以及茅台的发展机会如何?中泰证券首席经济学家李迅雷与中泰证券食品饮料首席分析师范劲松展开对话。

李迅雷:2019年我有幸被茅台集团聘为茅台研究院专家,见证了茅台业务收入和市值不断创历史新高的过程,比如:收入过千亿,市值超万亿等,也切身感受到了茅台内部锐意进取的决心和未来增长潜力。与此同时,也有不少的投资者非常关心未来成长空间如何研判的问题,如:以茅台为标杆的食品饮料行业,从2016-2020年都有显著的超额收益,后面的投资机会如何?未来的增长空间如何?

范劲松:2016-2020年期间,食品饮料在申万一级行业中,分别在2017、2019和2020年均取得居所有行业涨幅第一的佳绩,2016以及2018年收益率也相对靠前。可以说,最近近五年食品饮料都是明星行业,其中贡献最为突出的是白酒行业。

对于食品饮料未来的投资机会研判,我依旧非常的乐观。首先,该行业从跑马圈地的平面发展到纵度提升。2015年之前,国内消费品更多是跑马圈地式的发展,更多是平面的思维,同质化比较严重。而2016年之后,总量变化不大,国内的人均GDP已经突破了1万美元,更适合纵度提升,产品品牌定位以及价格带逐步拉开形成差异化。目前有些行业走在前列,比如白酒等行业价格带正在逐步拉开中。

其次,参照日本发展的经验,我们预计未来10-15年消费升级有很好的机会。日本 70 年代末消费占 GDP 的比重大概在55%-60%,现在达到77%左右,美国则超过80%,而中国去年消费占比不到55%。消费崛起的过程中,很多伟大的消费品公司将充分受益。日本的品牌消费持续了近30年,而我们进入品牌消费才3-5年,因此我们保守预计,未来10-15年消费升级有望成为消费的核心增长点,而消费升级的过程中最大的机会是本土化。

第三,国内消费品领域有望诞生一批具有国际品牌的企业。参照国际经验,在纵度提升的过程中,国内本土化品牌最为受益。近年我们也看到了一些国内的品牌不断地崛起,比如手机中的华为、小米、OPPO;烈性酒当中的茅台市值已经超过迪亚吉欧,位列第一。

最后,从近年的数据来看,白酒以及食品仍处于景气的通道中。从上市公司的数据来看,白酒今年增速最慢的属于2020年,2020年白酒板块营收和净利润增速分别为6.4%和12.0%,今年一季度板块营收和净利润增速分别为22.5%和17.9%。总体处于景气通道中,板块看好逻辑延续。

李迅雷:如果消费升级在加速,是否意味着不少的消费类公司这两年业绩在不断的超预期,如一些消费类头部公司这几年的增长十分强劲。从公募基金的持仓结构看,当下的食品饮料行业的配置的比例是最高的,茅台成为了机构配置比例最高的股票,这种机构抱团消费及食品饮料(尤其是白酒)头部公司的现象是否还会持续?

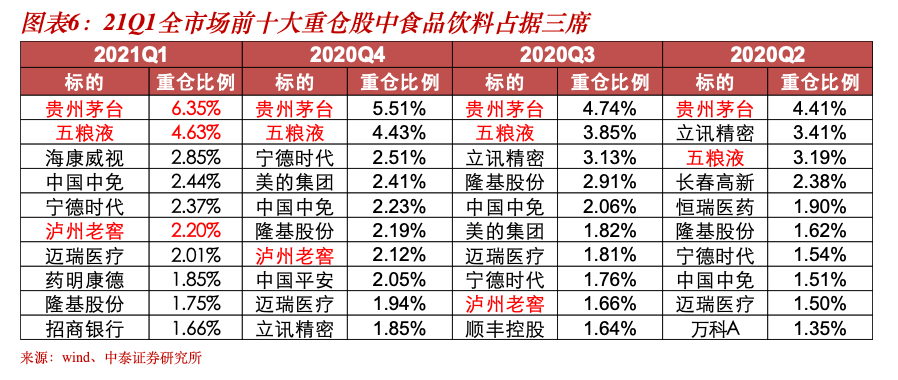

范劲松:从持仓比例来看,2021Q1食品饮料板块持仓比例为18.9%,维持全行业第一位。从超配比例来看,2021Q1板块超配比例为8.7%,维持全行业第一位,抱团板块并未瓦解,配置稀缺资产仍是市场共识。

从公募基金的前10大重仓股来看,过去五个季度茅台的持股比例之和为8.27%,即重仓比例之和不断提升,市场不断加大对高端酒的配置。我们认为机构持仓只是表象,更多的还是产业的发展规律。随着消费升级的持续以及一批国际消费品牌的诞生,我们认为消费品的持仓比例有望持续提升。食品饮料作为消费升级的主要受益行业,机构持仓占比有望持续走高。

李迅雷:如果要给市场做一个未来3-5年食品饮料行业的投资策略建议,你会怎么推荐?

范劲松:考虑到未来10年消费升级带来的机会以及行业的龙头公司系统竞争力比较强,我们长期看好强者恒强的公司。我们认为,酱香白酒等品类的成长趋势有望加速到来。